【鋅二季報】精礦缺口亟待填平 礦緊錠鬆仍是主旋律

目錄

1. 回顧:鋅價V字反彈 回歸高位震蕩

2. 原料:國內礦山增量緩慢 Q1礦端緊張格局顯著

3. 金屬:原料短缺+能耗雙控 冶煉企業壓力山大

4. 消費:初級消費端訂單回暖 金三銀四初見端倪

5. 終端:基建貸款指數回升 家電地產消費可期

6. 預測:原料增量看海外 冶煉增量看國內

7. 平衡:鋅精礦缺口亟待填平 礦緊錠鬆仍是主旋律

主要觀點

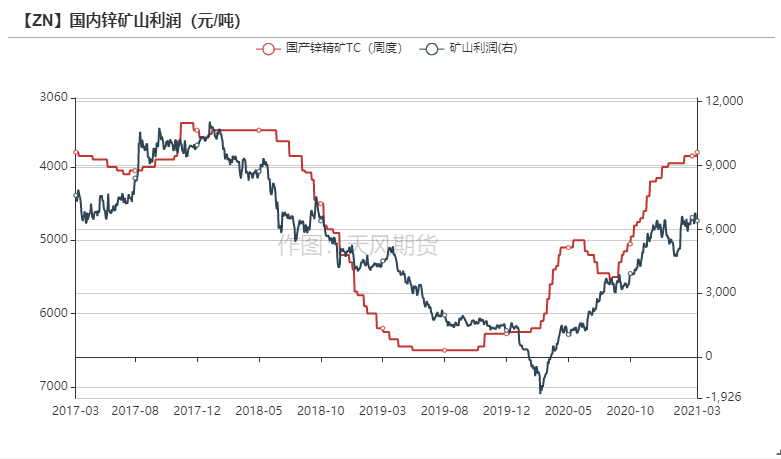

從國內礦山利潤來看,礦山復工意願較高,但實際進度仍受制於北方高寒地區天氣、政策以及礦石品位等客觀因素的限制,國內礦山在一季度末仍未釋放明顯增量,預計將在二季度緩慢增加。

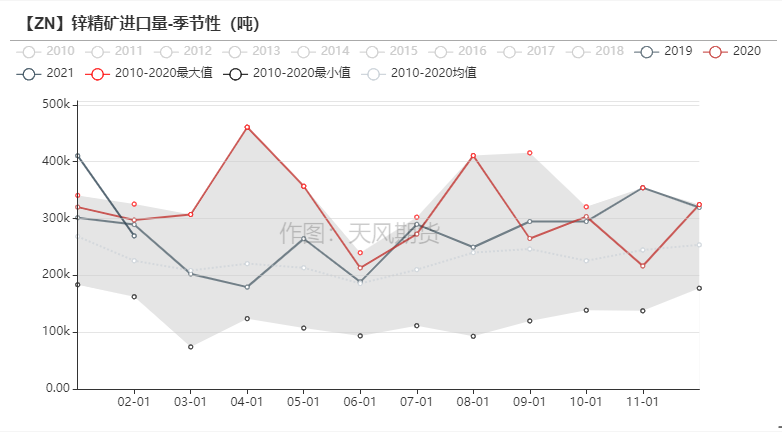

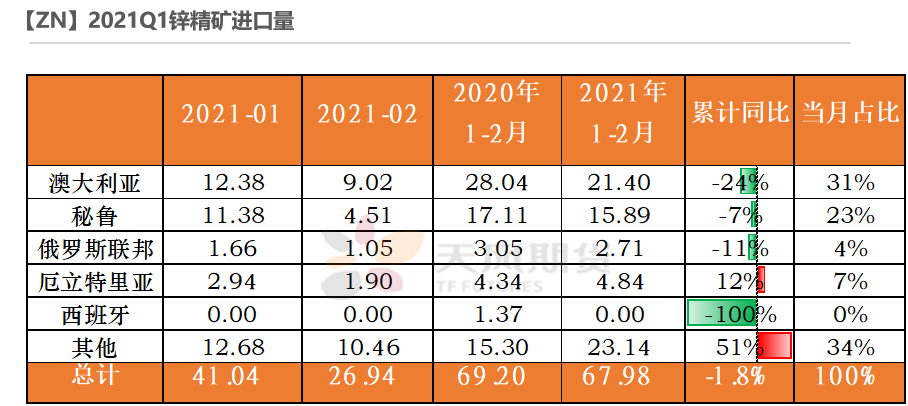

一季度進口礦累計同比下降1.78%。主要減量集中在澳大利亞、祕魯以及西班牙,但南非、巴基斯坦等國家礦山進口量恢復較爲強勁,基本彌補了主要進口國的減量。年初進口礦窗口短暫開啓,但由於進口鋅精礦TC偏低,冶煉廠接受意願普遍偏低。

Q1冶煉端平均冶煉利潤低迷,徘徊在盈虧線附近。冶煉廠原料庫存偏低,加之內蒙古能耗政策限產以及南方地區環保限制,供應擾動雪上加霜,是支撐鋅價偏強震蕩的主要因素,預計Q2供應端壓力將有所減弱。

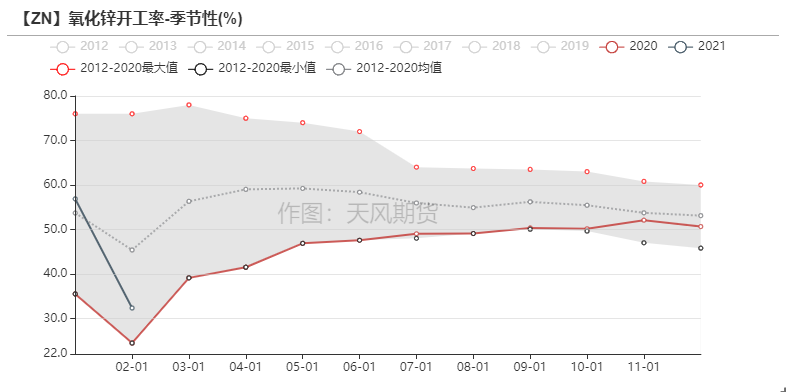

鍍鋅版塊一季度受環保及成本因素影響開工,需求預計在Q2進一步回升;壓鑄鋅合金Q1需求穩定恢復,外需訂單已呈現復蘇跡象;氧化鋅版塊醫藥類、飼料以及電子類訂單逐步回暖,多以內需訂單貢獻主要增量,出口訂單恢復程度相對緩慢。

風險點:政策影響、進口比值、消費超預期走弱。

鋅價V字反彈 回歸高位震蕩

鋅價V字反彈 回歸高位震蕩

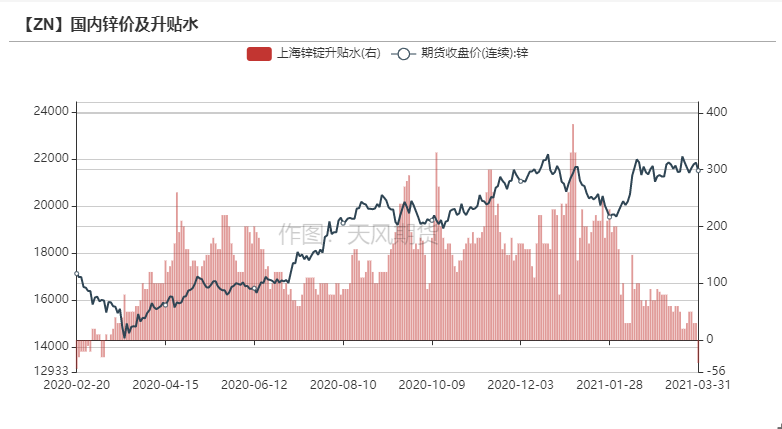

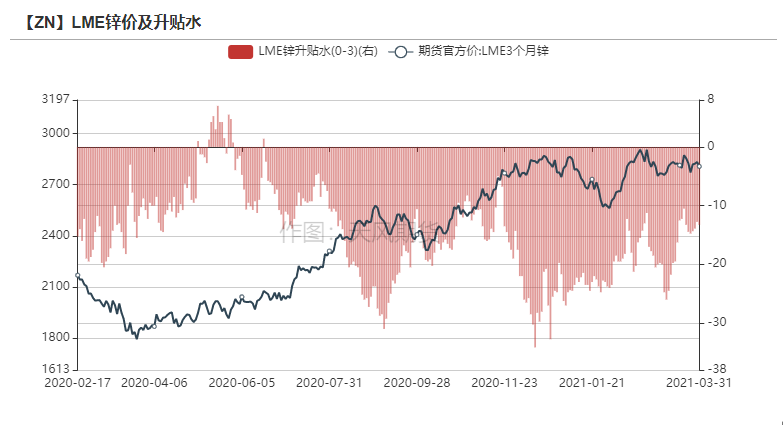

* 年初受制於北方地區疫情對下遊消費的拖累,滬鋅主力合約自21780元/噸下挫至19500元/噸附近。春節後首個交易日,滬鋅受外盤提振跳空高開並圍繞21500元/噸一線震蕩運行,進入三月,內蒙限產情緒發酵,供應端偏緊格局支撐鋅價偏強震蕩。

* 年初倫鋅庫存激增10萬餘噸,倫鋅受挫持續探低至2550美元/噸附近,春節期間宏觀利好頻發,倫鋅穩步回升至2950美元/噸附近,進入三月,伴隨海外消費復蘇,倫鋅維持偏強運行。

資料來源:天風風雲

現貨升水震蕩回落 三地價差逐步修復

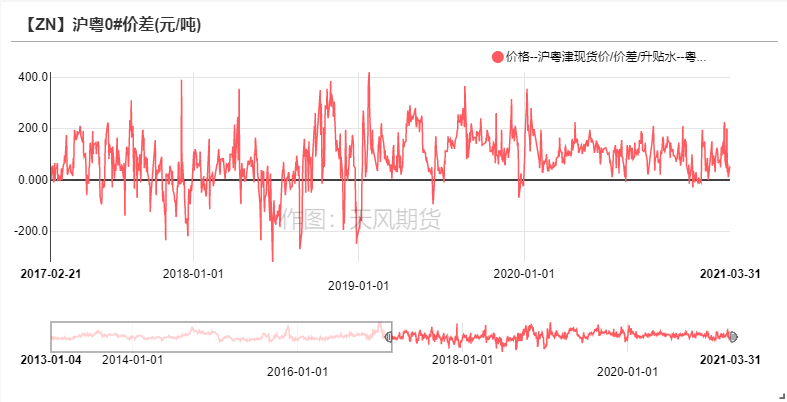

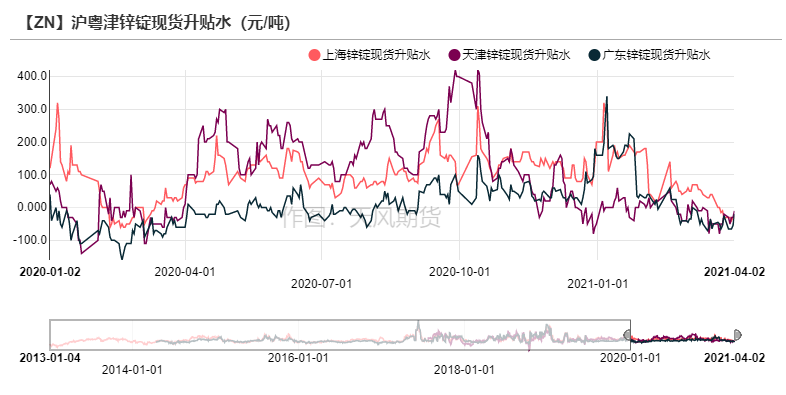

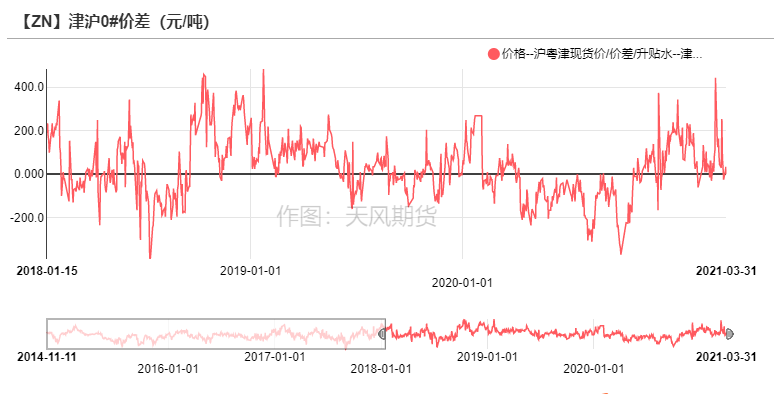

* 一季度鋅錠現貨升水整體維持高位回落,其中上海升貼水相對堅挺,廣東市場貨源充裕現貨升貼水難以維持,天津地區升貼水持續維持低位,主因低價進口鋅錠大量衝擊市場,且年初疫情影響主要集中在華北地區。

* 一季度滬粵價差波動較小,大部分時間依然維持在200元/內。3月價差明顯走弱,體現出廣東地區消費出現好轉跡象;津滬價差在1-2月呈現走弱,主因天津消費受到疫情及天氣短暫拖累,且兩會召開帶來環保要求限制了下遊開工,但三月之後價差修復,主因內蒙限產導致天津市場主要流通品牌的鋅錠數量減少。

資料來源:天風風雲

國內礦山增量緩慢 Q1礦端緊張格局顯著

礦山利潤高位運行 礦企復工仍受限制

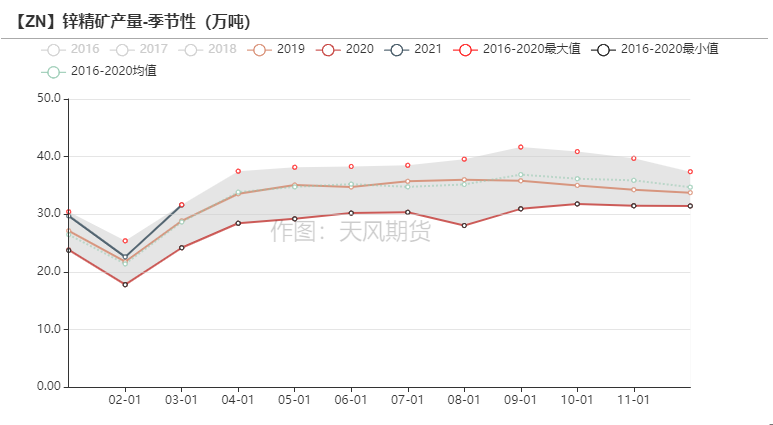

* 一季度國內鋅精礦產量86.81萬噸,相較去年同期增加25.5%。但考慮到去年同期受疫情影響,國內礦山普遍延遲復工,而今年國內提倡“就地過年”的情況下,南方中小型礦山增量並不顯著,但總體來看一季度國內礦端十分緊張。

* 從國內礦山利潤來看,礦山復工意願較高,但實際進度仍受客觀因素限制。國內鋅精礦加工費自年初4000元/金屬噸下調至三月底3800元/金屬噸,下調200元/金屬噸。而礦山利潤自去年年低5800元/噸的水平增長至6400元/噸附近,修復至年內最高水平。在目前的加工費水平下,礦山復工意願較強,但受制於北方高寒地區天氣、政策以及礦石品位的因素,國內礦山在一季度末仍未釋放明顯增量,預計將在二季度緩慢增加。

資料來源:天風風雲

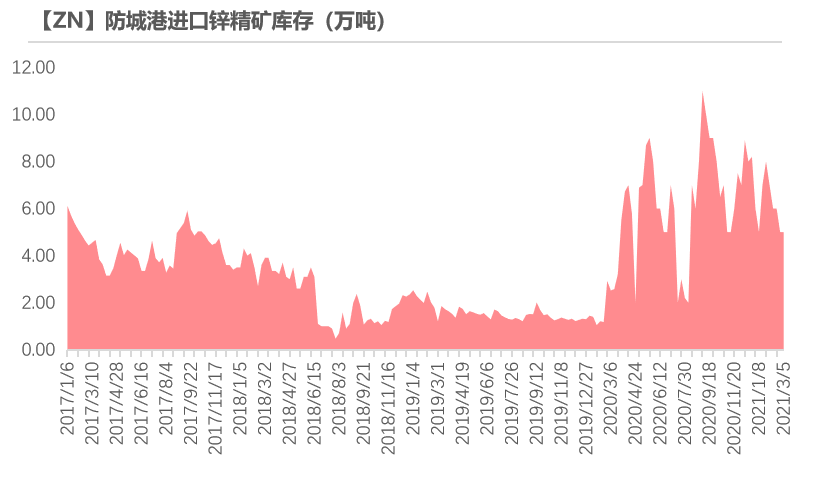

低TC進口礦流通不暢 1-2月進口礦同比小降

* 2021年1-2月進口鋅精礦累計達到67.98萬實物噸,累計同比下降1.78%。其中1月進口41萬噸,2月進口27萬噸。主要減量集中在澳大利亞、祕魯以及西班牙,其中祕魯受國內封鎖政策影響發運較爲明顯,澳大利亞受礦端品位下降影響,但南非、巴基斯坦等國家礦山進口量恢復較爲強勁,基本彌補了主要進口國的減量。

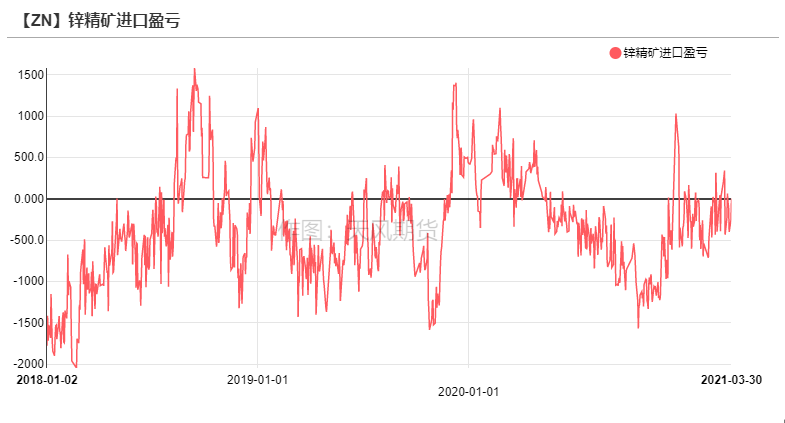

* 年初進口礦窗口短暫開啓,但由於進口鋅精礦TC偏低,冶煉廠接受意願普遍偏低,已進口的原料多爲部分原料緊缺的冶煉廠提前預定。

資料來源:天風風雲

海外大中型礦企穩定 全年產量小幅下降

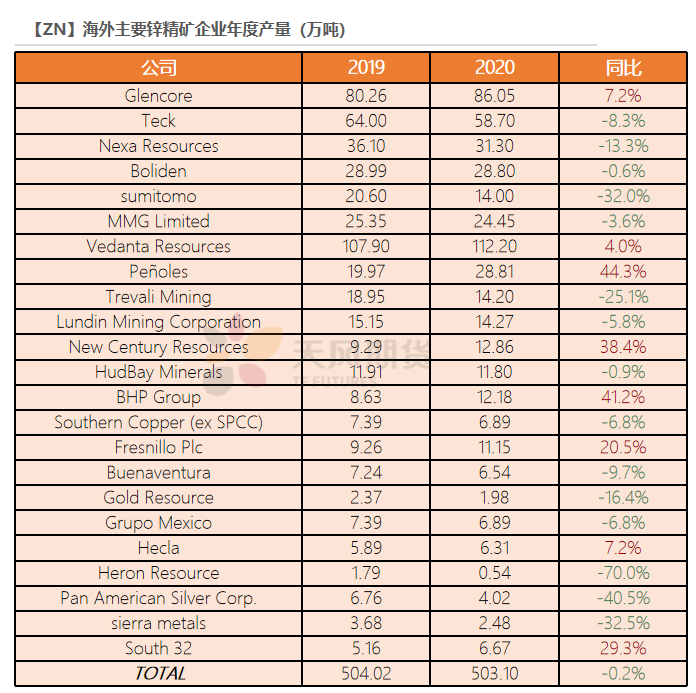

* 根據海外礦山年報公布的信息來看,海外主要鋅精礦生產企業(佔據全球鋅精礦產能30%以上)2020年的鋅精礦產量相較2019年下降0.2%,主因海外疫情影響集中在Q2,而大部分海外大型企業在Q3-Q4產量恢復彌補了部分減量。

資料來源:公司財報,天風期貨研究所

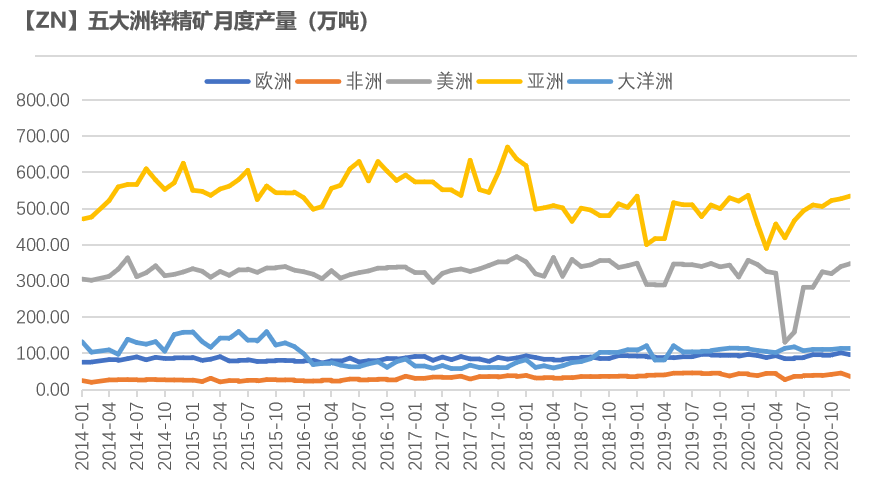

美洲貢獻主要減量 非洲大洋洲環比增加

* 2020年海外鋅精礦減量主要集中在美洲,其中祕魯、玻利維亞、美國、加拿大以及墨西哥等國貢獻主要鋅精礦減量,其中祕魯地區Nexa旗下礦山貢獻主要減量,但Antamina礦山產量增加12.5萬噸,抵消部分減量;美國Teck旗下Red Dog計劃性減產以及Pend Oreille在19年關閉錄得主要減量;墨西哥Peñoles旗下礦山產量增加補充其他中小型礦山受疫情的減量。

* 增量主要來自於大洋洲、非洲等。其中澳大利亞、印度以及南非等國家貢主要鋅精礦增量,其中澳洲的Glencore旗下的Mount Isa礦山,New Century礦山以及Vedanta旗下的南非Gamsberg礦山產量環比增加,且全年受疫情影響較小,貢獻非洲及大洋洲主要增量。

資料來源:ILZSG,天風期貨研究所

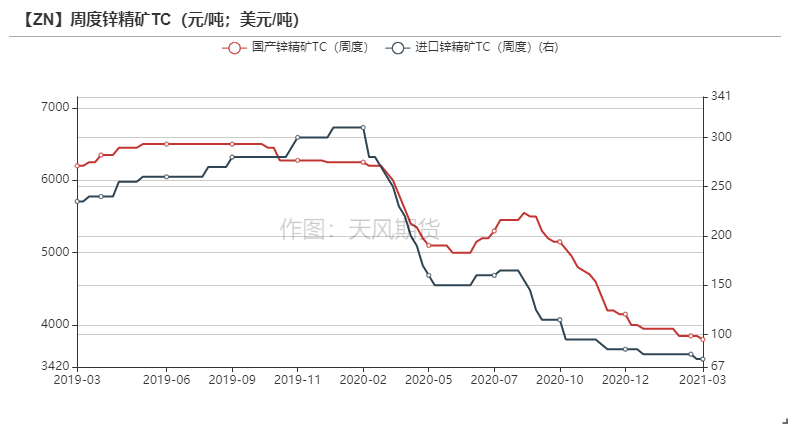

國產鋅精礦加工費:TC未能如期止跌

* 國產礦TC:一季度國內鋅精礦TC不斷下探,自一月初4000元/金屬噸下跌至3800元/金屬噸。其中雲南、四川以及陝西地區缺礦形勢相對顯著,陝西地區最低達到3300元/金屬噸,雲南地區最低達到3400元/金屬噸,四川地區最低達到3600元/金屬噸。

* 由於北方礦山復工緩慢,疊加內蒙能耗“雙控”政策,導致礦山出量持續受到阻礙,截止一季度末,國內礦山仍未有明顯增量,國內原料端仍維持緊張格局,且依據冶煉廠與礦山的月度談判來看,並沒有要上調加工費的意願,因此預計國內TC反彈仍需要一定時間。

資料來源:天風風雲

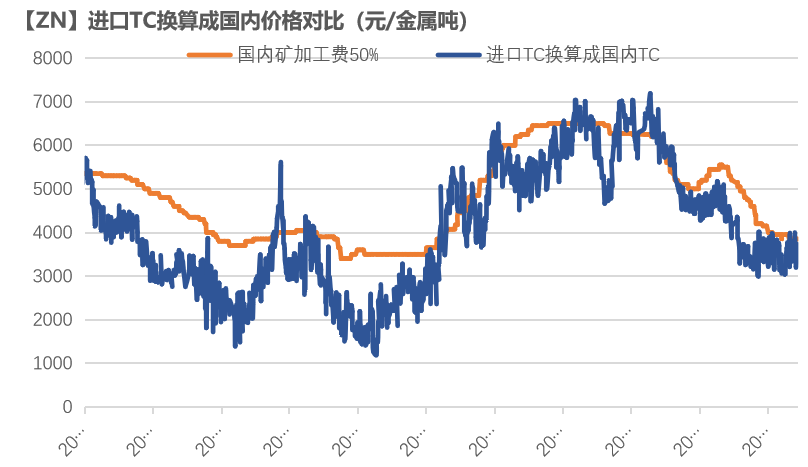

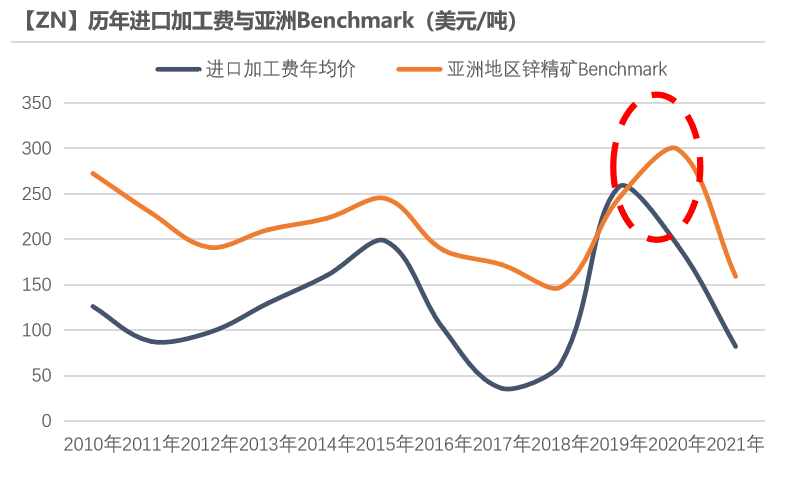

進口鋅精礦加工費:相較國內礦並無優勢

* 進口礦加工費自年初至一季度末,從85美元/幹噸下跌至75美元/幹噸,但實際市場報價低於該成交水平15-20美元/幹噸,因此市場上進口鋅精礦流通壓力較大,多爲冶煉廠直接採購。即便在成交價折算下,進口TC的價格相較國內TC也並無優勢,但價差自去年末1000元收窄至今年一季度400元/噸左右。

* 進口礦TC與Benchmark自2020年開始出現分化,2021年鋅精礦Benchmark定爲159美元/幹噸,同比2020年下跌140.5美元/幹噸。由於該價格依然高於中國目前主流成交的鋅礦加工費,市場意見分歧較大。此外,在海外礦山2021年延遲投放和新增投放的產能增加下,進口礦TC全年將逐步擡升。

資料來源:天風期貨研究所

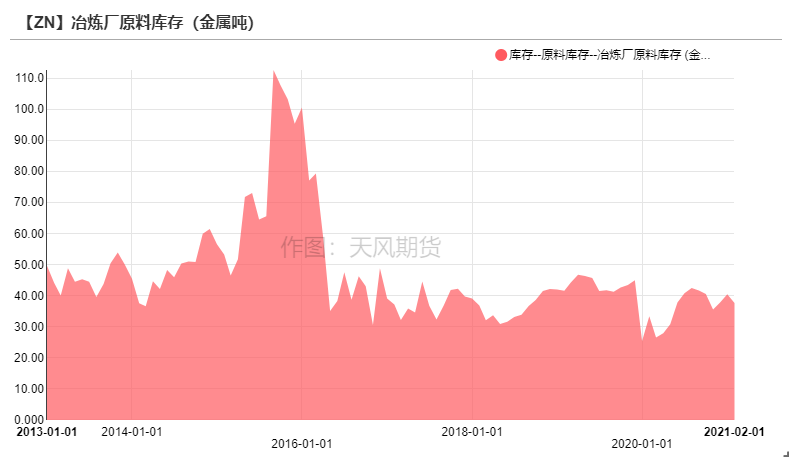

鋅精礦庫存:煉廠原料告急 港口礦庫存銳減

資料來源:天風風雲

原料短缺+能耗雙控 冶煉企業壓力山大

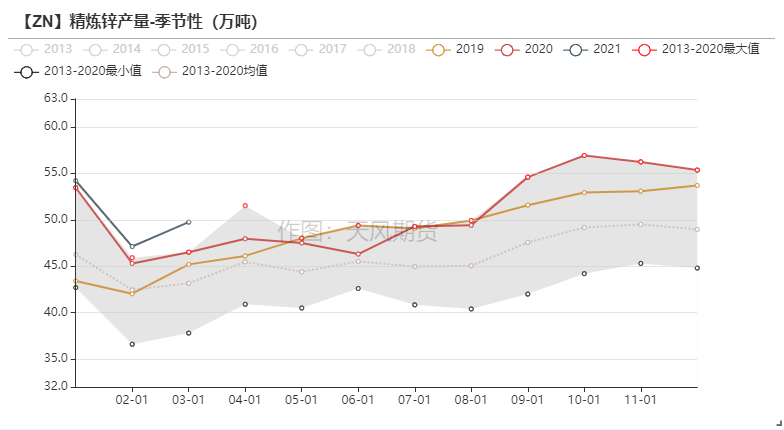

精煉鋅:Q1煉廠原料庫存告急 利潤低迷

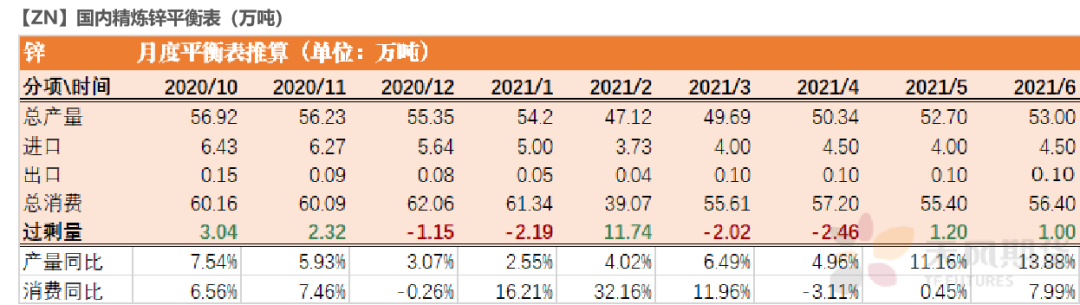

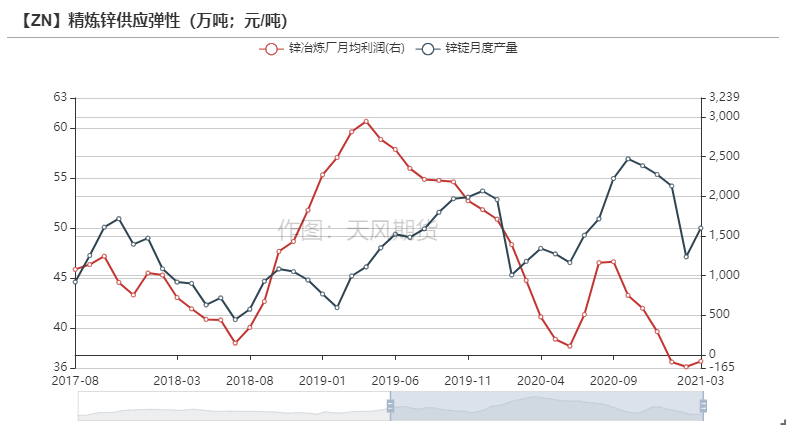

* 2021Q1精煉鋅累計產量預估151萬噸,累計同比增加4.3%。一月份冶煉廠原料庫存普遍充足,冶煉利潤維持在盈虧線附近,煉廠開工意願依然較爲積極;進入二月,國內礦端供應減少,加之進口礦TC低迷,冶煉廠原料庫存收緊,國內鋅精礦TC持續下跌,冶煉生產虧損擴大,部分煉廠選擇減產或提前檢修來應對;三月原料緊張格局加劇,四川、雲南以及陝西等地區冶煉廠率先進入減產或檢修,此外在內蒙古能耗“雙控”政策下,內蒙古煉廠陸續減產以響應政策要求抵消部分煉廠三月份恢復的增量。

* 總體來看,冶煉廠一季度平均冶煉利潤在-100元/噸左右,部分成本偏低的煉廠處於低盈利狀態,總體來看當前的利潤水平並不是冶煉廠減產的主要原因,原料短缺仍是限制供應端的主要問題。

資料來源:天風風雲

內蒙古能耗“雙控”政策對當地鋅冶煉企業影響解讀

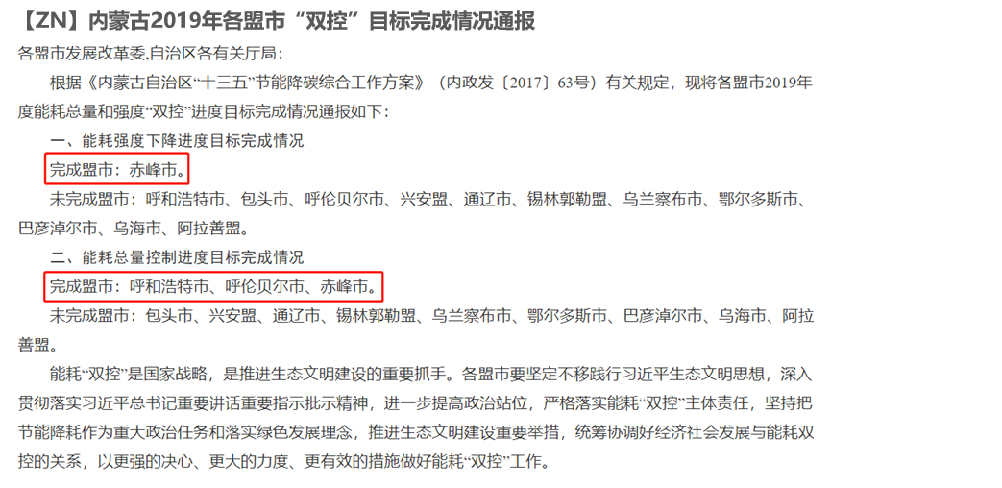

* 從內蒙古2019年各盟市“雙控”目標完成情況來看,赤峯市完成了“雙控”目標考核,呼倫貝爾和呼和浩特僅完成了能耗總量目標。因此2021年將重點限制未完成目標的盟市,或將影響到當地鋅冶煉廠產能的釋放。根據政策要求,理論上內蒙鋅冶煉企業當月能耗不能超過去年同期,或在最寬容情況下,當年季度能耗不能超過去年同期季度的能耗排強度和總量。

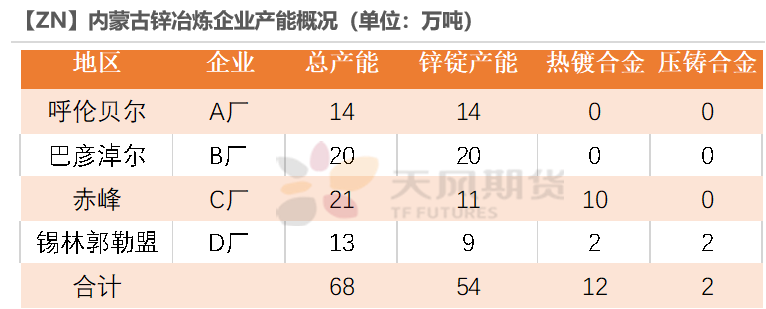

* 內蒙古鋅冶煉產能達到68萬噸/年,佔據全國鋅品產能10%以上,並且集中在四家冶煉廠,分布在巴彥淖爾、赤峯、呼倫貝爾以及錫林郭勒盟。

資料來源:天風期貨研究所

* 2020年A廠2月底檢修,3月未能出量;B廠7月進行檢修,產量減少;C廠8月檢修,產量近乎減半;D廠5-7月檢修,三月合計達到月均正常產量。根據去年的產量情況來看,排除已經完成目標的赤峯市的C廠,考慮到冶煉廠常規檢修,預計今年A、D廠面臨的能耗考核壓力在上半年較大,B冶煉廠在下半年面臨的減產壓力較大。

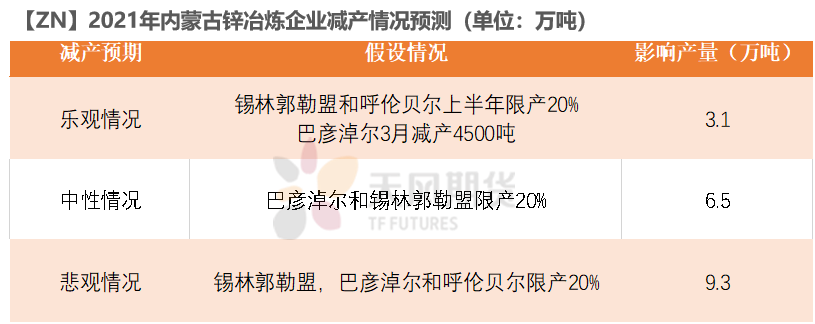

* 根據最樂觀情況,錫林郭勒盟和呼倫貝爾的冶煉廠僅上半年進行減產,減產幅度20%,加上已經確認減產的B廠(影響量4500噸)將減少3.1萬噸精煉鋅供應;中性情況,巴彥淖爾和錫林郭勒盟的鋅冶煉廠減產20%,將減少6.5萬噸精煉鋅供應;最悲觀的情況,是除赤峯外,三市冶煉廠均減產20%,全年將影響9.3萬噸精煉鋅供應。

資料來源:天風期貨研究所

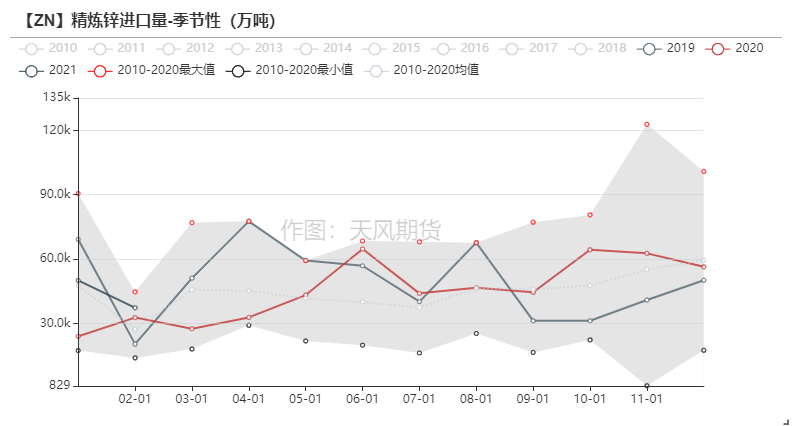

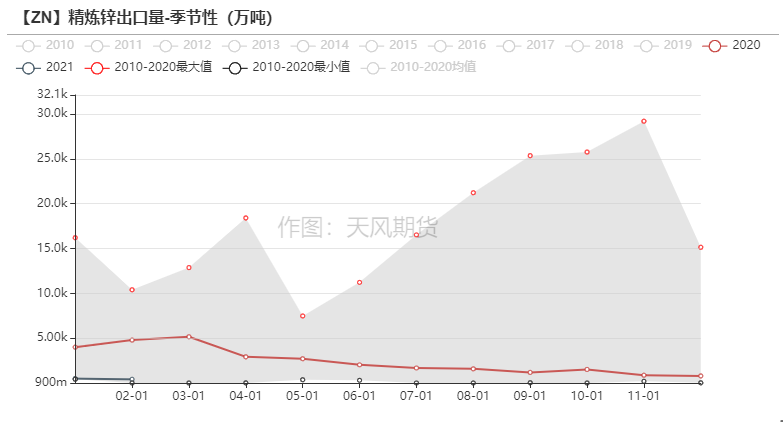

進口鋅:1-2月進口量同比增加 內強外弱格局帶來機會

* 2021年根據海關數據,1月進口鋅錠5.01萬噸,2進口鋅錠3.73萬噸,2021年1-2月累計同比增加3.28萬噸,增幅60.2%。主因去年1-2月進口窗口完全關閉,且疫情影響港口發運,今年1-2月進口窗口偶有開啓,進口鋅錠短期集中流入。預計短期內強外弱格局持續,進口鋅將有進一步流入的機會。

* 2021年1-2月出口精煉鋅累計量0.09萬噸。

資料來源:天風風雲

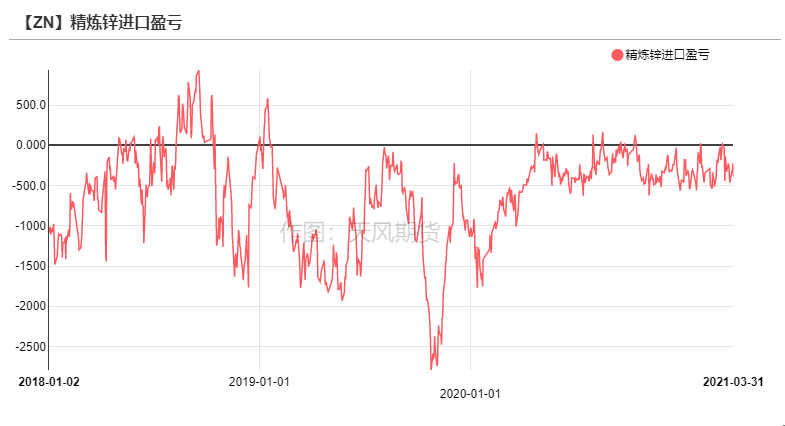

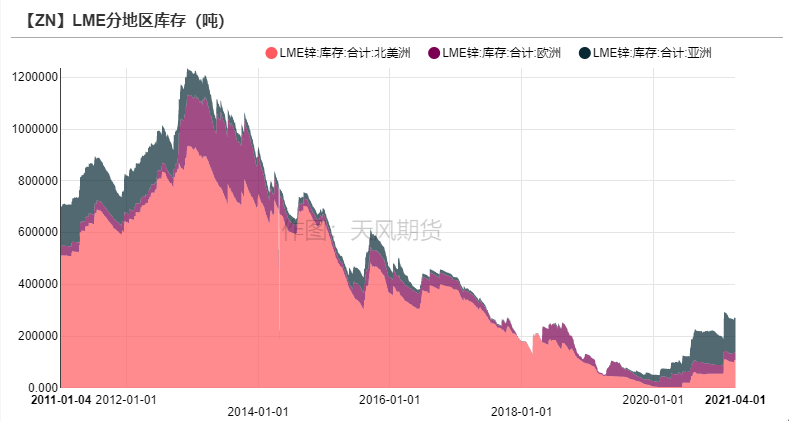

鋅錠庫存:國內去庫進程推遲 LME庫存年初激增

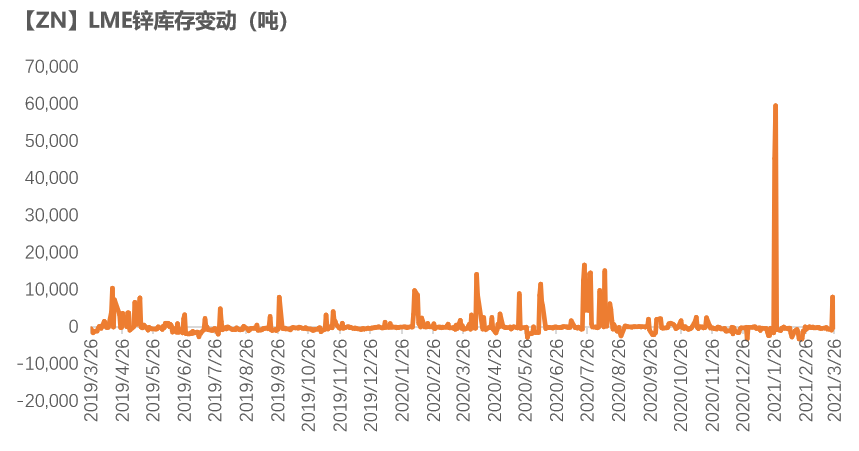

* 國內社會庫存自春節後累增至26.4萬噸左右,但節後有色行情帶動鋅價衝高震蕩,下遊對迅速飆升的鋅價接受度較差,因此去庫拐點的到來比市場預期晚了許多,下遊逢跌集中採買,去庫拐點延後至三月中旬。總體來看Q1依然是以累庫爲主,去庫節奏預計將在Q2逐步加快。

* LME鋅庫存自年初累增10萬噸達到29萬噸附近,隨後維持緩慢去庫節奏至27萬噸。貿易控制交倉帶來的不確定性較大,Q2海外預計仍維持緩慢去庫的節奏。

資料來源:天風風雲

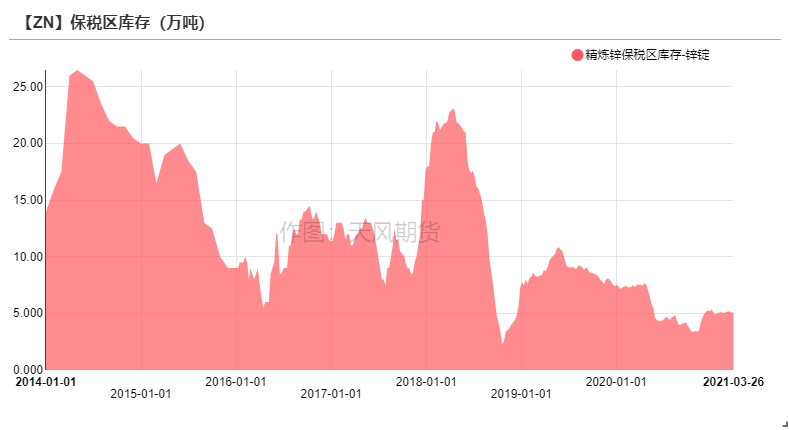

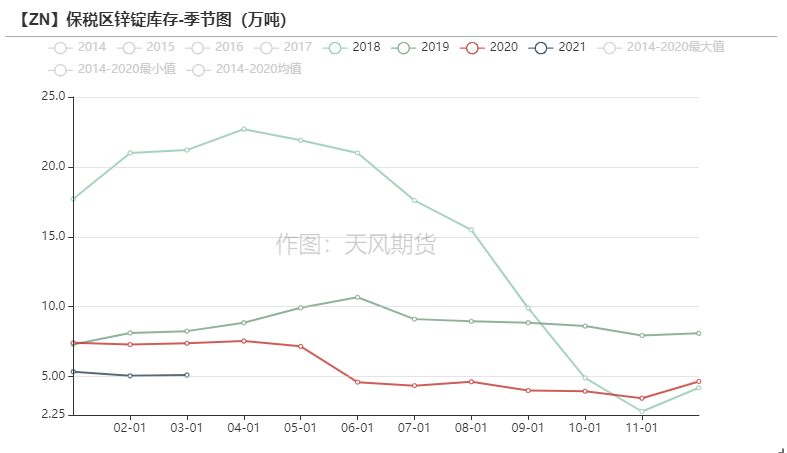

保稅區庫存:一季度增減相抵

* 2021Q1保稅區庫存變動幅度較小,自年初5.1萬噸減少至一季度末5.07萬噸。總體來看由於一季度鋅錠進口窗口短暫開啓數次,給予了進口鋅流入的機會。此外由於進口鋅低價優勢,部分下遊逢低積極採買進口鋅,加之華北地區受內蒙古限產政策影響主流品牌鋅錠到貨,華北地區下遊企業採買進口鋅錠意願增強,帶動保稅區進口鋅錠庫存去化,增減相抵下,一季度保稅區鋅庫存維持平衡。

資料來源:天風風雲

初級消費端訂單回暖 金三銀四初見端倪

鍍鋅:原料價格高企 終端訂單回暖

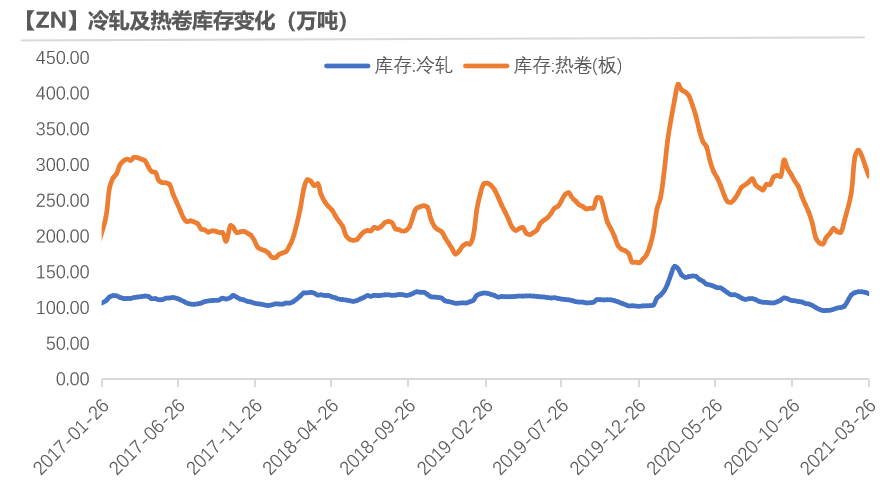

* 2021Q1鍍鋅企業開工率恢復受限,春節前華北地區疫情影響部分下遊企業開工,節後環保檢查以及兩會召開對華北地區鍍鋅企業開工也有一定限制。

此外,鋼材限產導致冷軋及熱卷庫存下降,同時拉升了鋼材價格,鋼材和鋅錠同時漲價導致鍍鋅企業利潤受到侵蝕。

3月中旬之後在終端訂單逐步回暖的情況下,鍍鋅企業開工有明顯的回溫,其中鍍鋅結構件加工利潤有所恢復,預計將在Q2進一步提高開工水平。

資料來源:天風風雲,SMM,wind

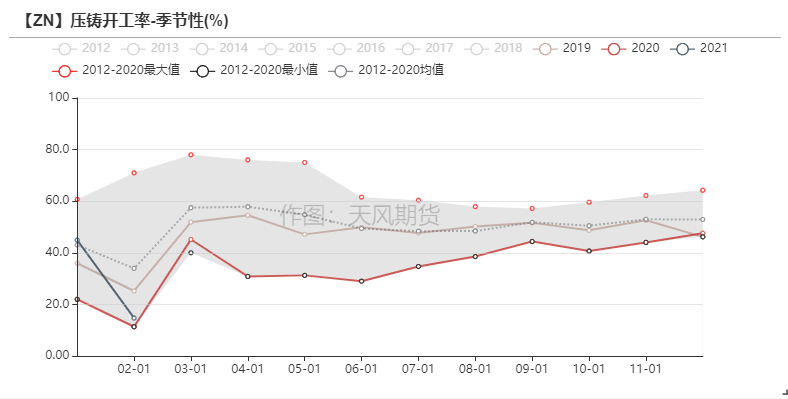

壓鑄鋅合金:緩慢恢復 外需仍未完全反彈

* 外需方面,鋅消費中出口訂單佔到18%左右,其中壓鑄鋅合金終端主要是各類五金配件以及汽車配件等,佔據合金訂單出口的30%左右。2021Q1海外合金訂單在進入三月陸續恢復,其中主要增量來自於衛浴五金、電子、拉鏈等小五金產品,部分大型合金企業表示出口訂單已提前預訂至二季度。

* 內需方面,2021Q1國內合金企業復工較爲緩慢,國內終端企業價格敏感度較高,春節後鋅價衝高,訂單量增長有限,國內壓鑄鋅合金企業訂單不夠飽和,整體開工程度受到顯著影響。此外部分低價冶煉廠壓鑄合金分流部分終端需求。進入三月後,企業原料及成品庫存下降,備貨意願回升,疊加汽車、地產、家電以及電子版塊需求增長,預計壓鑄鋅合金企業開工將進一步回暖。

資料來源:天風風雲,安泰科

氧化鋅:出口訂單恢復較慢 內需貢獻主要增量

* 氧化鋅版塊訂單最大的影響是輪胎訂單,輪胎用量佔據氧化鋅產量的一半以上。2021Q1國內輪胎企業在春節前受到環保要求影響開工,春節期間開工率也出現季節性走弱,氧化鋅企業訂單在春節前後明顯清淡。進入三月後,輪胎企業開工率迅速反彈,但由於鋅錠和鋅渣等原料漲價,氧化鋅企業多以消耗庫存爲主,備貨意願走弱。進入三月中旬,醫藥類、飼料以及電子類訂單逐步回暖,多以內需訂單貢獻主要增量,出口訂單恢復程度相對緩慢。

資料來源:天風風雲,wind

基建貸款指數回升 家電地產消費可期

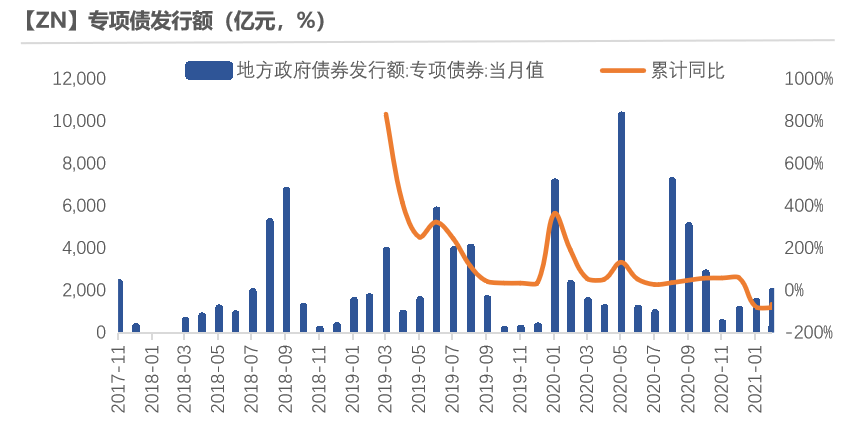

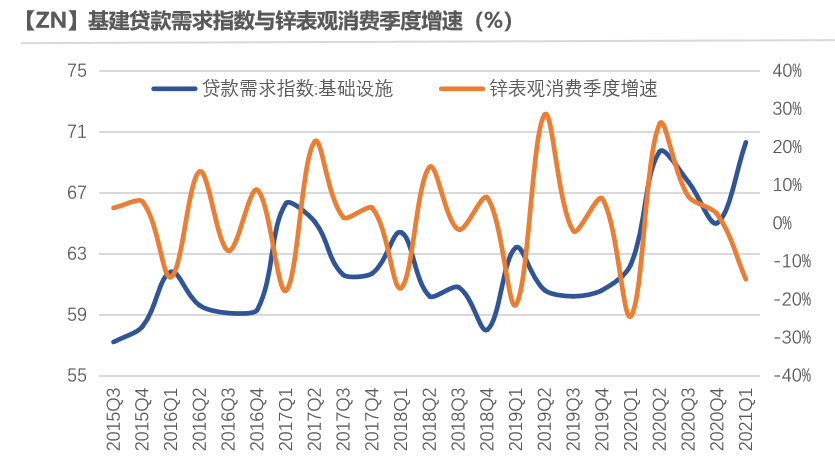

基建:專項債發行額低迷 基建貸款指數回升

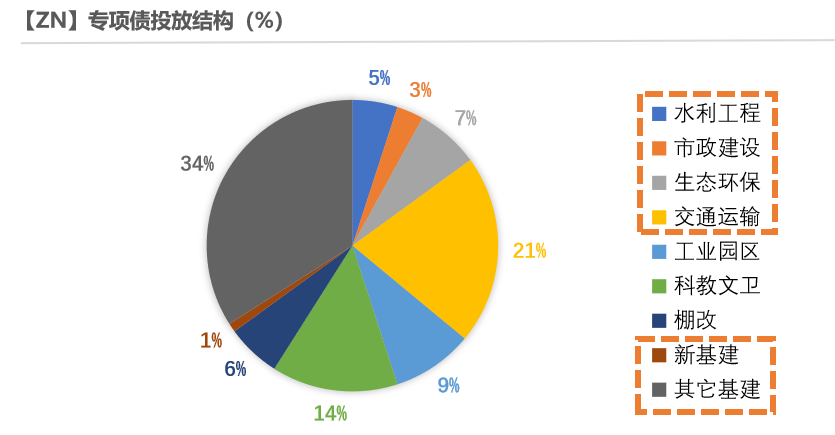

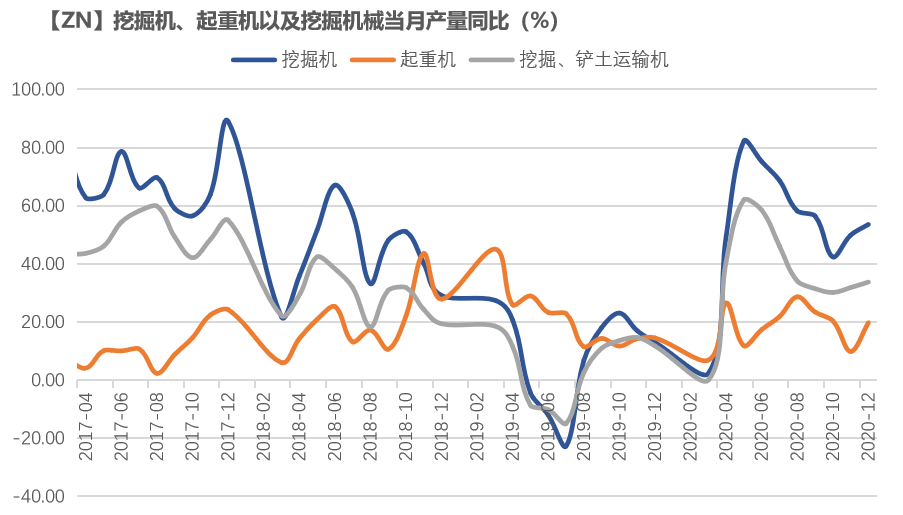

* 從基建版塊相關指標來看,今年一季度國內地方政府專項債投放力度較小,預計至少要在二季度之後將會有更大幅度的投放。

* 基建貸款需求指數相較基建投資完成額更能體現當下實際的基建工程需求,2020年基建貸款需求指數與國內精煉鋅表觀需求增速走勢趨同,2021年一季度出現季節性分化,與春節累庫和下遊對高位價格不願接受的因素有關,但貸款需求指數回升至五年新高,預計將提振年內的基建需求。

資料來源:天風期貨研究所,wind

建築:地產竣工不及預期 建築指標表現亮眼

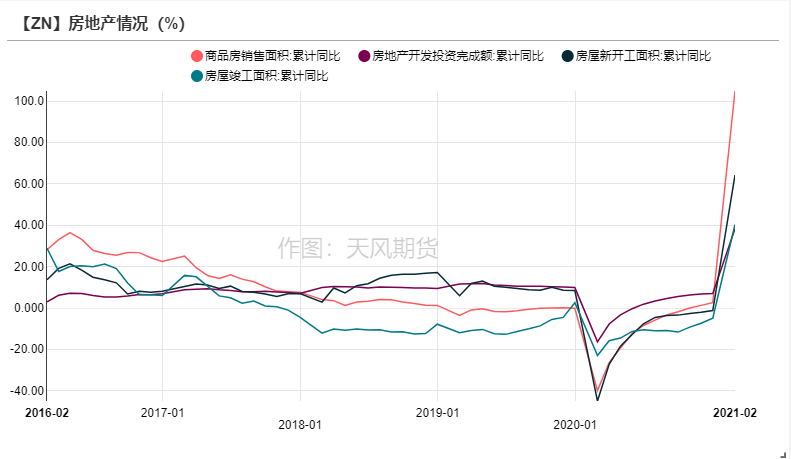

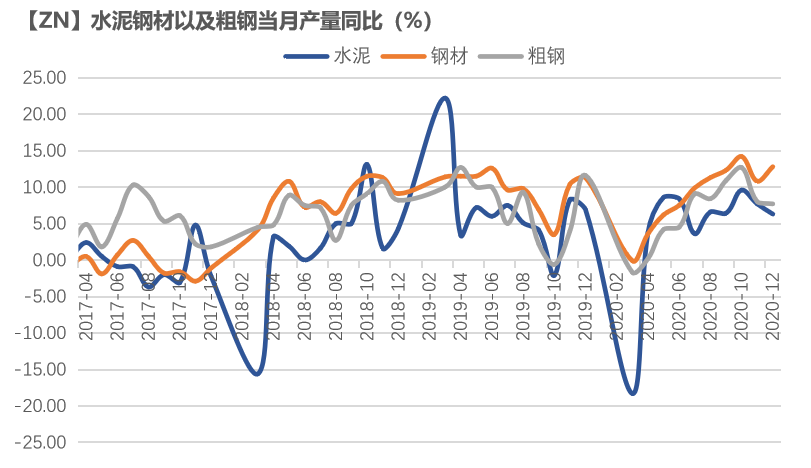

* 從建築相關指標來看,一季度房地產版塊在去年的低基數上復蘇強勁,其中商品房銷售面積同比去年翻倍增長,預計將帶動年內家電五金、家具五金等鋅合金產品方面的需求;新屋開工面積增速表現較好,從黑色系商品的表現來看,預計短期內將對鍍鋅版塊有較爲明顯的提振。

資料來源:天風風雲,SMM

汽車:受芯片短缺影響 預計全年增量有限

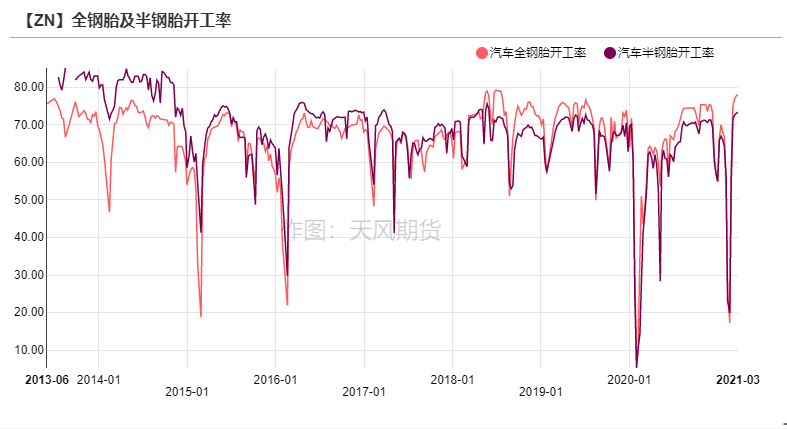

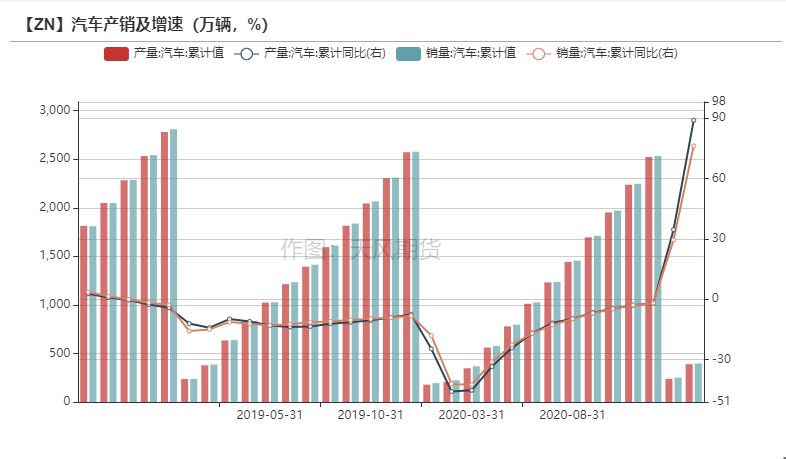

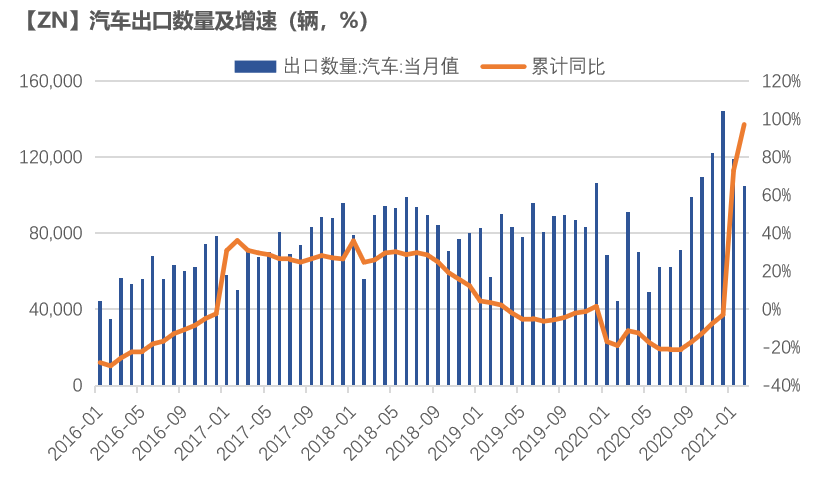

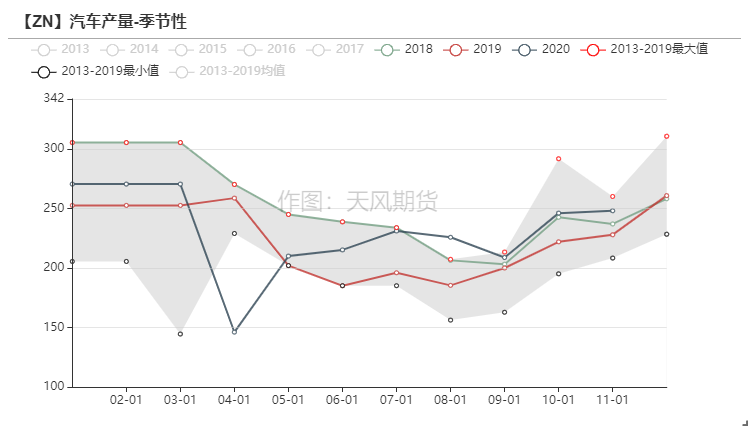

* 汽車行業一季度產量及銷量明顯恢復,汽車出口增速也在去年低基數的基礎上達到接近翻倍的水平,一季度全鋼胎及半鋼胎開工數據表現較爲亮眼。總體來看,在新能源概念下汽車需求較好,但基於全球芯片短缺,預計全球2021年汽車產量將減少數百萬輛,受此影響預計國內汽車產量全年預計增幅有限,汽車版塊的鋅合金配件及鍍鋅板消費增量預計受到一定影響。

資料來源:天風風雲,SMM

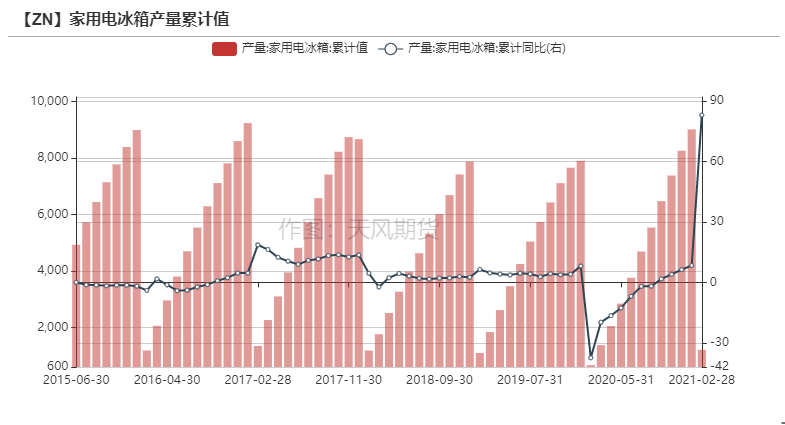

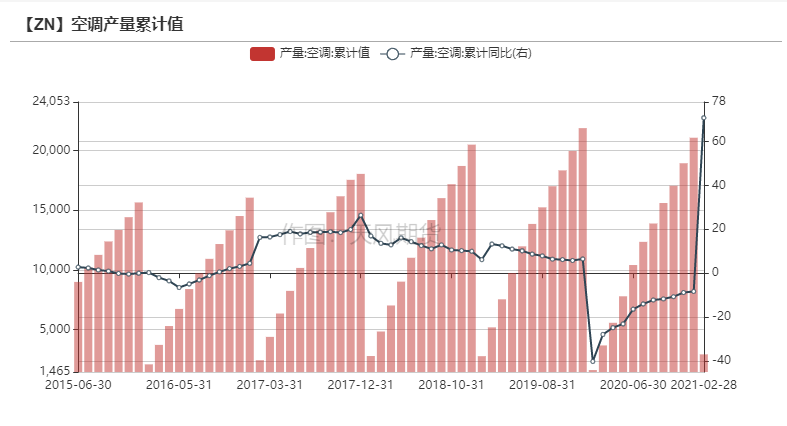

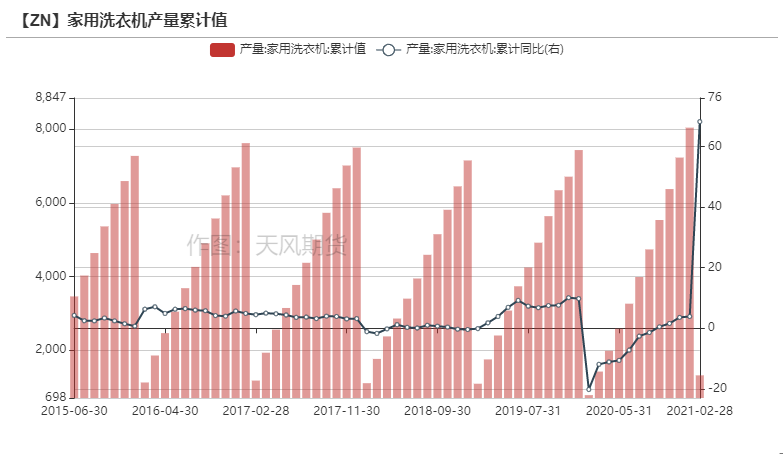

家電:政策引導疊加線上促銷 家電二季度穩定恢復

* 相較2020年被疫情重創的家電市場,在2021年穩定恢復的市場中,疊加商務部等12部門發文促進釋放農村消費潛力,促進家電家具家裝消費的政策引導,預計白色家電市場將迎來較爲確定的增長。二季度在國內年中購物節的促銷下,預計將帶來家電需求的進一步釋放。

資料來源:天風風雲,SMM

原料增量看海外 冶煉增量看國內

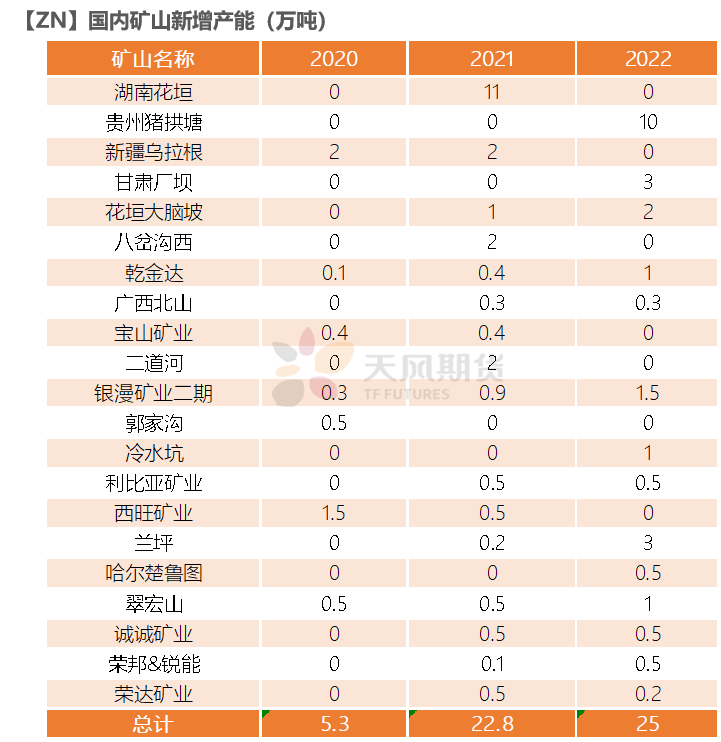

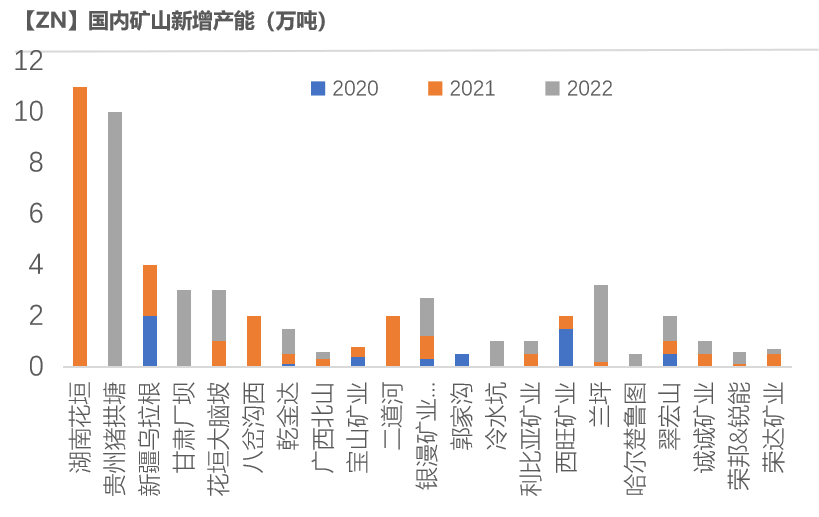

國內礦山新增產能情況

* 2021年,礦山新增產能主要集中在湖南、新疆以及內蒙地區,但湖南花垣地區由於礦權問題復雜,今年增量預計難以釋放,主要增量集中在新疆及內蒙的其他礦山。此外,2022年主要有貴州豬拱塘鉛鋅礦一期採選廠投產,產能達到30萬噸/年;2024年二期採選廠投產,產能達到198萬噸/年。

資料來源:SMM,天風期貨研究所

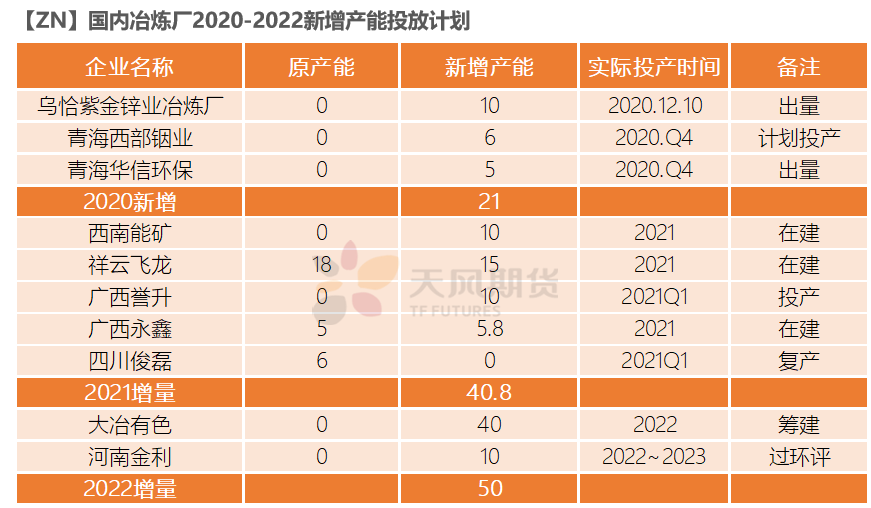

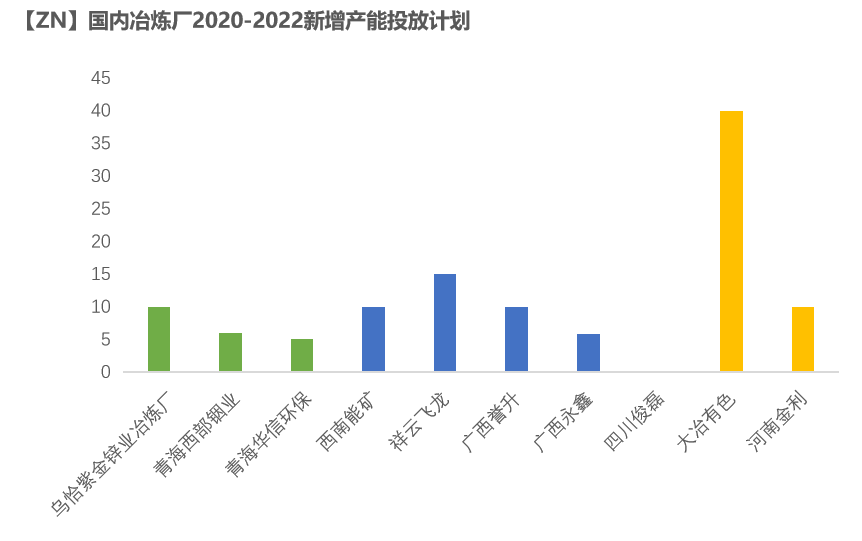

國內冶煉廠新增產能投放計劃

* 根據國內冶煉廠新增產能的投放計劃,預計2021年新投放產能達到40.8萬噸,2022年預計新增50萬噸產能。

資料來源:SMM,天風期貨研究所

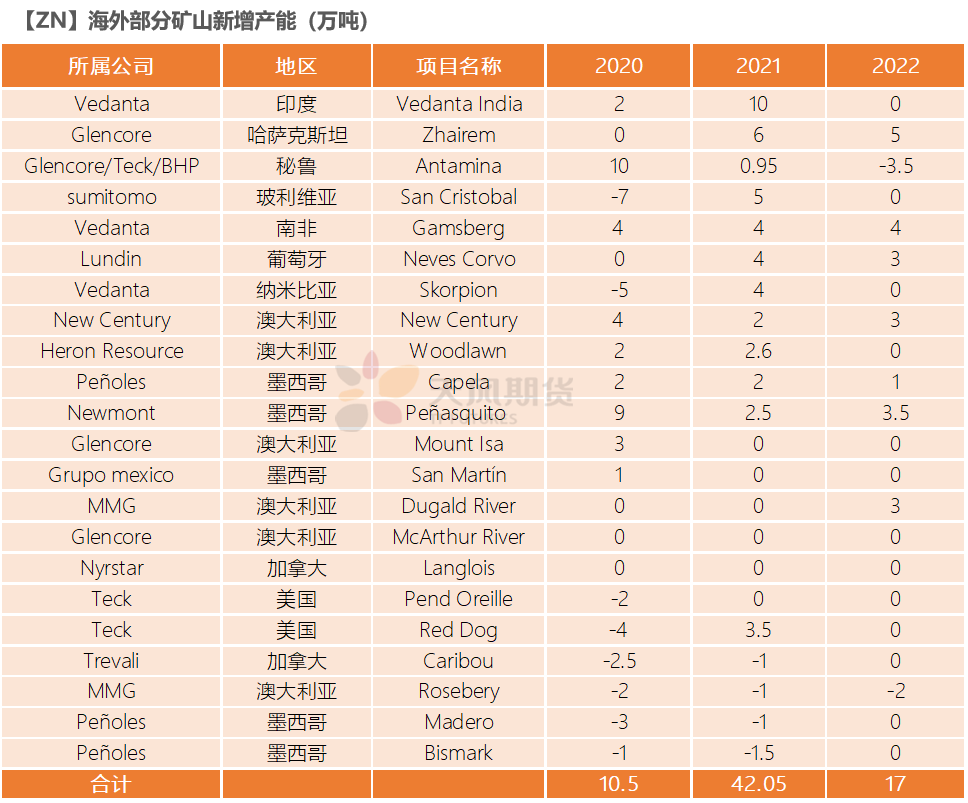

海外礦山新增產能

資料來源:公開資料,天風期貨研究所

鋅精礦缺口亟待填平 礦緊錠鬆仍是主旋律

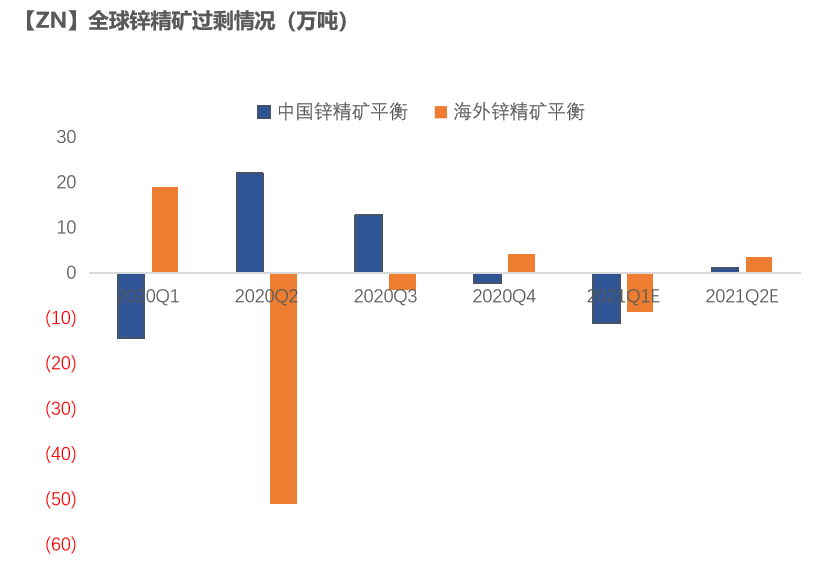

海外礦山新增產能

* 去年海外礦端在下半年積極復工,但仍未補足二季度缺口,今年一季度由於國內礦端短缺,全球原料再次出現缺口,伴隨二季度的逐步恢復,預計缺口將小幅收窄。

資料來源:天風期貨研究所

平衡&預測

*小結:一季度仍然是供應端定價的邏輯,國內礦恢復進程緩慢,疊加進口礦價格並不友好,上半年國內原料端緩解的可能性並不大,在此背景下,精煉鋅產能的釋放仍會受到一定限制。此外,內蒙古限產的影響已在一季度體現出來,二季度冶煉廠限產壓力更大;同時南方環保檢查將影響二季度再生鋅部分產量。全年冶煉新增產能在40萬噸左右,預計在冶煉利潤的修復下,新增產能或自二季度起陸續投產出量。價格錨點將逐步從礦端轉向錠端。消費端綜合基建、房地產、汽車以及家電的情況,全年表觀消費相較去年預計小幅增長。伴隨冶煉端恢復和二季度消費傳統淡季,預計二季度精煉鋅格局將維持緊平衡。下半年來看伴隨礦端的回暖下冶煉利潤的修復,以及新增產能的釋放,都會導致上半年緊平衡的格局被打破。操作上建議跨期正套,二季度可逢高沽空。